PNG Group bringt Ihnen die „Highlights“ der populärsten Finanz- und Handelsbegriffe, mit denen Sie vertraut sein sollten, um ein erfolgreicher Trader zu sein, und dieses Mal: Was ist ein IPO?

Ein nicht börsennotiertes Unternehmen (ein Unternehmen, das nicht an der Börse notiert ist) erklärt einen Börsengang (IPO), wenn es beschließt, Mittel durch den Verkauf von Wertpapieren oder Aktien zum ersten Mal an die Öffentlichkeit zu bringen. Insgesamt ist ein IPO der Verkauf von Wertpapieren an die Öffentlichkeit auf dem Primärmarkt. Auf einem Primärmarkt werden neue Wertpapiere zum ersten Mal ausgegeben. Nach der Börsennotierung wird das Unternehmen zu einem börsennotierten Unternehmen und die Aktien des Unternehmens können frei auf dem freien Markt gehandelt werden.

Der Börsengang wird von kleinen und mittleren Unternehmen, Neugründungen und anderen neuen Unternehmen genutzt, um ihr bestehendes Geschäft auszubauen und weiterzuentwickeln. Ein Börsengang ist eine Möglichkeit für Unternehmen, sich neues Kapital zu beschaffen, das dann zur Finanzierung von Forschung, zur Speicherung von Kapitalbedarf, zur Tilgung von Schulden und zur Erkundung anderer Möglichkeiten verwendet werden kann.

Ein Börsengang bringt auch Transparenz in die Angelegenheiten des Unternehmens, da es die Börsen rechtzeitig über Finanzzahlen und andere marktbezogene Entwicklungen informieren muss. Die Investitionen des Unternehmens in verschiedene Aktien- und Anleiheinstrumente werden nach der Börsennotierung einer genaueren Prüfung unterzogen. Der Börsengang eines jeden Unternehmens bringt unglaublich viel Aufmerksamkeit und Glaubwürdigkeit mit sich. Analysten aus der ganzen Welt berichten über die Investitionsentscheidungen der Kunden.

IPO-Anlage

Anleger, die auf einen Börsengang setzen, können attraktive Renditen erzielen, wenn sie klug sind und über ein gewisses Fachwissen verfügen. Die Anleger können eine Entscheidung treffen, indem sie den Plan der Unternehmen durchgehen, die einen Börsengang planen. Sie müssen den IPO-Prospekt sorgfältig durchlesen, um sich ein fundiertes Bild über den Geschäftsplan des Unternehmens und seine Beweggründe für die Aufnahme von Aktien in den Markt zu machen. In jedem Fall sollte man vorsichtig sein und ein klares Verständnis für die Analyse von Finanzkennzahlen haben, um Chancen zu erkennen.

Ein nicht börsennotiertes Unternehmen (ein Unternehmen, das nicht an der Börse notiert ist) meldet einen Börsengang (IPO), wenn es beschließt, durch den Verkauf von Wertpapieren oder Aktien zum ersten Mal Geldmittel für die Öffentlichkeit zu beschaffen. Letztendlich ist ein IPO der Verkauf von Wertpapieren an die Öffentlichkeit auf dem Primärmarkt. Ein Primärmarkt befasst sich mit neuen Wertpapieren, die zum ersten Mal ausgegeben werden. Nach der Börsennotierung wird das Unternehmen zu einem börsennotierten Unternehmen und die Aktien des Unternehmens können frei auf dem offenen Markt gehandelt werden.

Machen Sie Ihren ersten Schritt

Bei PNG Group gibt es keine Einheitsgröße, die für alle passt. Trader kommen zu uns mit unterschiedlichen Handelserfahrungen und wollen unterschiedliche Geschäftsziele erreichen. Es wäre kontraproduktiv für den Erfolg, allen das gleiche Konto anzubieten. Aus diesem Grund haben wir fünf verschiedene Konten entwickelt, die auf die unterschiedlichen Bedürfnisse der Trader zugeschnitten sind.

PNG Group Standard ist, wie der Name schon sagt, das einfachste Konto, das für Personen gedacht ist, die gerade den ersten Schritt in die Welt des Handels machen oder den Handel als Nebenprojekt betreiben. Bevor sie den Handel zu ihrem Hauptberuf machen, lassen wir solche Händler die kleinste Mindesteinlage leisten – nur 3.500.- EUR . Wenn Sie sich erst im Handel zurechtfinden, beträgt der maximale Hebel bei PNG Group Standard bis zu 100.-EUR.

Da der Handel für Sie noch nicht zu einer Vollzeitbeschäftigung geworden ist, verstehen wir, dass Sie vielleicht nicht mit Handelsideen von unseren Experten bombardiert werden möchten. Aus diesem Grund erhalten Sie nur einmal im Monat Handelstipps. Sie erhalten jedoch vollen Zugang zu unserem Bildungszentrum, das Sie jederzeit besuchen können. Unser engagierter Senior-Kundenbetreuer steht Ihnen auch immer zur Verfügung, um Ihnen bei Ihren Handelsproblemen und Fragen zu helfen. Wenn Sie unser PNG Group Standard-Konto eröffnen, haben Sie auch einen Standard-Swap und Standard-Spreads.

Wenn Sie unser PNG Group Standard-Konto eröffnen, haben Sie Anspruch auf die folgenden Vorteile:

Mindesteinlage: 3.500.- EUR

Hebelwirkung: Bis zu 1:100

Zugang zu unserem Bildungszentrum

Dedizierter Kontomanager

Ein Standard-Swap

Standard-Spreads

Was sind Bid und Ask?

PNG Group stellt Ihnen die wichtigsten Begriffe vor, die Sie kennen sollten, um ein erfolgreicher Trader zu sein, und dieses Mal sind es die Geld- und Briefkurse.

Der Begriff „Geld- und Briefkurs“ (auch „Bid und Offer“ genannt) bezieht sich auf eine zweiseitige Wertnotierung, die alle erwarteten Preise angibt, zu denen ein Wertpapier zu einem bestimmten Zeitpunkt verkauft und gekauft werden kann. Der Geldkurs gibt den Höchstpreis an, den ein Käufer für eine Aktie oder ein anderes Wertpapier zu zahlen bereit ist. Der Briefkurs gibt den Basispreis an, den ein Verkäufer für dasselbe Wertpapier zu zahlen bereit ist. Ein Tausch oder eine Transaktion kommt zustande, wenn ein Käufer auf dem Markt das beste zugängliche Angebot bezahlt oder zum höchsten Gebot verkauft.

Die Differenz zwischen dem Geld- und dem Briefkurs bzw. die Spanne ist ein wichtiger Indikator für die Liquidität der Ressource. In der Regel gilt: Je kleiner die Spanne, desto besser die Liquidität.

Verstehen von Bid und Ask

Der durchschnittliche Anleger kämpft mit der Geld- und Briefspanne als vorgeschlagene Kosten des Handels. Wenn beispielsweise die aktuelle Kursnotierung für die Aktie der ABC Corp. bei $10,50/$10,55 liegt, würde Anleger X, der hofft, A zum aktuellen Marktpreis zu kaufen, $10,55 zahlen, während Anleger Y, der ABC-Aktien zum aktuellen Marktpreis verkaufen möchte, $10,50 erhalten würde.

Wer profitiert von der Geld-Brief-Spanne?

Die Geld-Brief-Spanne kommt dem Market Maker zugute. Um beim obigen Beispiel zu bleiben: Ein Market Maker, der einen Preis von 10,50 $/$10,55 $ für ABC-Aktien stellt, zeigt seine Bereitschaft, A zu 10,50 $ (dem Geldkurs) zu kaufen und zu 10,55 $ (dem Briefkurs) zu verkaufen. Die Spanne betrifft den Gewinn des Market Makers.

Die Geld-Brief-Spannen können je nach Wertpapier und Markt sehr unterschiedlich sein. Bei Blue-Chip-Unternehmen, die den Dow Jones Industrial Average bilden, kann die Geld-Brief-Spanne nur wenige Cent betragen, während sie bei Aktien mit geringer Marktkapitalisierung, die weniger als 10.000 Mal pro Tag gehandelt werden, 50 Cent oder mehr betragen kann.

Die Geld-Brief-Spanne kann sich in Zeiten von Illiquidität oder Marktturbulenzen drastisch ausweiten, da Händler nicht bereit sein können, einen Preis zu zahlen, der einen bestimmten Schwellenwert überschreitet, und Verkäufer möglicherweise keine Kosten unter einem bestimmten Niveau anerkennen.

Der Unterschied zwischen einem Geldkurs und einem Der Geldkurs bezieht sich auf die höchsten Kosten, die Händler für ein Wertpapier zu zahlen bereit sind. Der Briefkurs wiederum bezieht sich auf den niedrigsten Wert, für den die Eigentümer dieses Wertpapiers es verkaufen würden. Wird eine Aktie beispielsweise zu einem Briefkurs von 20 Dollar gehandelt, müsste eine Person, die diese Aktie kaufen möchte, mindestens 20 Dollar bieten, um sie zum heutigen Kurs zu erwerben. Die Differenz zwischen dem Geld- und dem Briefkurs wird regelmäßig als Geld-Brief-Spanne bezeichnet.

Welche Bedeutung hat es, wenn Geld- und Briefkurs dicht beieinander liegen?

Wenn der Geld- und der Briefkurs extrem nahe beieinander liegen, bedeutet dies in der Regel, dass in dem Wertpapier reichlich Liquidität vorhanden ist. In diesem Fall spricht man von einer „engen“ Geld-Brief-Spanne. Diese Situation kann für Anleger nützlich sein, da sie das Eingehen oder Verlassen von Positionen vereinfacht, insbesondere bei großen Positionen.

Andererseits kann der Handel mit Wertpapieren, die eine „breite“ Geld-Brief-Spanne aufweisen, d. h. bei denen die Geld- und Briefkurse weit auseinander liegen, mühsam und kostspielig sein.

Wie werden die Geld- und Briefkurse festgelegt?

Die Geld- und Briefkurse werden vom Markt festgelegt. Genauer gesagt werden sie durch die tatsächlichen Kauf- und Verkaufsentscheidungen von Einzelpersonen und Institutionen festgelegt, die in das betreffende Wertpapier investieren. Unter der Annahme, dass das Interesse das Angebot übersteigt, bewegen sich die Geld- und Briefkurse stetig nach oben.Wenn jedoch das Angebot die Nachfrage übersteigt, sinken die Geld- und Briefkurse. Die Spanne zwischen dem Geld- und dem Briefkurs wird durch die allgemeine Handelsaktivität des Wertpapiers bestimmt, wobei eine höhere Aktivität zu einer engeren Geld-Brief-Spanne führt und umgekehrt.

Was sind Indizes und wie kann man sie handeln?

Sie können Indizes in allen Teilen der Welt handeln. Es gibt große Indizes in den USA, Europa, Asien und Australien. Die größten amerikanischen Indizes sind die folgenden:

Der Dow Jones (DJI) – Dieser Index misst den Wert der 30 größten Blue-Chip-Aktien in den USA.

Der NASDAQ 100 (US Tech 100) – Dieser Index gibt den Marktwert der 100 größten Nicht-Finanzunternehmen in den USA an.

Der S&P 500 (US 500) – Dieser Index bildet den Wert der 500 größten Unternehmen in den USA ab.

In Europa können Sie mit Indizes wie dem DAX, dem CAC und dem FTSE handeln:

Der DAX (Deutschland 30) – Dieser Index bildet die Wertentwicklung der 30 größten Unternehmen ab, die an der Frankfurter Börse notiert sind.

Der CAC (Frankreich 40) – Dieser Index ist der französische Aktienmarkt und bildet die 40 größten französischen Aktien auf der Grundlage der Marktkapitalisierung der Euronext Paris ab.

Der FTSE 100 – Dieser Index misst die Leistung von 100 Blue-Chip-Unternehmen, die an der Londoner Börse notiert sind.

In Asien gibt es mehrere große Indizes. Die bekanntesten unter ihnen sind die folgenden:

Der Hang Seng – Ein nach Marktkapitalisierung gewichteter Index der größten Unternehmen, die an der Hongkonger Börse gehandelt werden.

Der Nikkei 225 – Dies ist der führende Index für japanische Aktien. Er setzt sich aus den 225 führenden japanischen Blue-Chip-Unternehmen zusammen, die an der Tokioter Börse gehandelt werden.

Der ASX 200 – Dies ist ein nach Marktkapitalisierung gewichteter Aktienindex, der die an der australischen Wertpapierbörse notierten Aktien umfasst.

Wie werden die Indizes berechnet?

Die meisten Börsenindizes werden nach der Methode des kapitalisierungsgewichteten Durchschnitts berechnet. Bei dieser Methode werden Unternehmen mit größerer Marktkapitalisierung stärker gewichtet. Das heißt, es wird die Größe der einzelnen Unternehmen berücksichtigt. Je mehr ein bestimmtes Unternehmen wert ist, desto stärker wirkt sich der Kurs der Aktie auf den gesamten Index aus. Unternehmen mit geringerer Marktkapitalisierung haben einen geringeren Einfluss auf die Performance des Index.

Einige populäre Indizes sind dagegen preisgewichtet. Der Dow Jones und der Nikkei 225 sind preisgewichtete Indizes. Bei dieser Methode werden die Unternehmen mit höheren Aktienkursen stärker gewichtet. Veränderungen im Wert dieser Unternehmen wirken sich stärker auf den aktuellen Kurs eines Index aus als Veränderungen bei Unternehmen mit niedrigeren Aktienkursen: Eine Aktie, die mit 200 $ gehandelt wird, beeinflusst den Wert des Dow Jones oder des Nikkei stärker als eine Aktie, die mit 55 $ gehandelt wird.

Da Indizes Zahlen sind, können Sie sie nicht direkt kaufen oder verkaufen. Um einen bestimmten Index mit PNG Group zu handeln, müssen Sie entweder Indexfonds oder börsengehandelte Fonds, Futures, Optionen oder CFDs wählen. Alle diese Produkte bilden den Kurs des zugrunde liegenden Index ab. Beachten Sie auch, dass sich der Wert von Indizes ständig ändert, weil sie aus so vielen Aktien bestehen. Indizes sind volatiler als einzelne Aktien. Sie bieten Händlern eine Vielzahl von Handelsmöglichkeiten. Sie erhöhen aber auch das Risiko der Händler.

Warum sollten Sie mit Indizes handeln?

Trotz der Risiken, die mit dem Handel von Indizes verbunden sind, bietet Ihnen jeder Index potenziell viele Handelsmöglichkeiten und verschiedene Handelsarten. Wenn Sie mit Indizes handeln, können Sie Long- oder Short-Positionen eingehen, mit Leverage handeln und Ihre bestehenden Positionen absichern.

Long oder Short gehen

Beim Handel mit Indizes mit PNG Group können Sie Long- oder Short-Positionen eingehen, vorausgesetzt, Sie handeln sie mit CFDs. Wenn Sie eine Long-Position eingehen, kaufen Sie einen Markt, weil Sie erwarten, dass der Preis steigt. Wenn Sie short gehen, verkaufen Sie einen Markt, weil Sie davon ausgehen, dass der Preis fallen wird. Bei CFDs hängt Ihr Gewinn oder Verlust von der Genauigkeit Ihrer Vorhersage und dem Gesamtausmaß der Marktbewegung ab.

Handel mit Hebelwirkung

CFDs können gehebelt werden. Das heißt, Sie müssen nur eine geringe Ersteinlage, die so genannte Marge, investieren, um eine Position zu eröffnen, die Ihnen ein viel größeres Marktengagement ermöglicht. Beachten Sie jedoch, dass beim Handel mit Hebelwirkung Ihr Gewinn oder Verlust anhand der gesamten Position berechnet wird und nicht nur anhand der anfänglichen Marge, die Sie zur Eröffnung der Position investiert haben.

Sichern Sie Ihre bestehende Position ab

Wenn Sie mit verschiedenen Aktien handeln, können Sie Ihren Index leerverkaufen, um Verluste in Ihrem Portfolio zu vermeiden. Wenn der Markt ins Minus gerät und der Wert der Aktien sinkt, steigt der Wert der Short-Position auf den Index und gleicht so die Verluste aus den Aktien aus. Beachten Sie aber, dass bei einem Anstieg der Aktien die Short-Position des Index einen Teil der von Ihnen erzielten Gewinne ausgleicht.

Nehmen wir aber an, Sie haben eine Short-Position auf mehrere Einzelwerte, die in dem von Ihnen gehandelten Index enthalten sind. In diesem Fall können Sie sich gegen das Risiko eines Kursanstiegs mit einer Long-Position auf den Index absichern. Wenn der Index steigt, bringt Ihnen Ihre Indexposition einen Gewinn und gleicht so einen Teil der Verluste aus Ihren Short-Positionen aus.

Da Indizes volatiler sind als einzelne Aktien, können sie Ihnen lukrative Handelsmöglichkeiten und stattliche Gewinne bieten. Melden Sie sich jetzt bei PNG Group an und trauen Sie sich, mit uns Indizes zu handeln.

Was ist ein Bitcoin-Wallet?

PNG Group bringt Ihnen die „Highlights“ der populärsten Finanz- und Handelsbegriffe, mit denen Sie vertraut sein sollten, um ein erfolgreicher Trader zu sein. Dieses Mal geht es darum, was ein Bitcoin-Wallet ist und warum jeder eines haben muss.

Eine Bitcoin-Wallet ist eine Art digitales Portemonnaie, mit dem man Bitcoins senden und empfangen kann. Sie ist vergleichbar mit einer echten Brieftasche. In jedem Fall speichert die Wallet nicht das eigentliche Geld, sondern die kryptographischen Daten, die verwendet werden, um an Bitcoin-Adressen zu gelangen und Transaktionen zu senden. Einige Bitcoin-Wallets können auch für andere Kryptowährungen verwendet werden.

KEY TAKEAWAYS:

- Ein Bitcoin-Wallet ist ein Gerät oder Programm zum Speichern und Versenden von Bitcoins.

- Bitcoin-Wallets enthalten die privaten Schlüssel, die zur Unterzeichnung von Bitcoin-Transaktionen benötigt werden.

- Jede Person, die den privaten Schlüssel kennt, kann mit den Münzen umgehen, die zu diesem Ort gehören.

- Die zuverlässigsten Bitcoin-Geldbörsen sind Hardware-Geldbörsen. Web-Wallets sind am wenigsten sicher.

- Einige Bitcoin-Wallets können für mehrere Kryptowährungen verwendet werden.

Verständnis von Bitcoin-Wallets

Eine Bitcoin-Wallet ist ein Gerät oder Programm, das sich mit der Bitcoin-Blockchain verbinden kann. Trotz der Tatsache, dass es normal ist, an diese Wallets zu denken, die Bitcoins „weglegen“, adressiert ein Bitcoin-Wallet wirklich die kryptographische Kontrolle einer Blockchain-Adresse.

Jede Bitcoin-Wallet enthält eine Reihe von geheimen Nummern oder privaten Schlüsseln, die mit dem Blockchain-Adressbuch des Kunden verglichen werden. Diese Schlüssel werden verwendet, um Bitcoin-Transaktionen zu signieren, was dem Kunden erfolgreich die Autorität über die Bitcoins in dieser Adresse verleiht. Wenn ein Angreifer die privaten Schlüssel einer Wallet stehlen kann, kann er die Bitcoins in dieser Adresse in seine eigene Wallet verschieben.

Die wichtigsten Arten sind Desktop-Wallets, mobile Wallets, Web-Wallets und Hardware-Wallets.

Desktop-Wallets werden auf einem Desktop- oder PC-Laptop eingeführt und bieten dem Kunden die volle Kontrolle über die Wallet. Einige Desktop-Geldbörsen bieten auch zusätzliche Funktionen, wie Hub-Programmierung oder Börsenintegration.

In jedem Fall gelten Desktop-Wallets als etwas unzuverlässig, da die Gefahr besteht, dass der PC kompromittiert werden könnte. Einige bemerkenswerte Desktop-Wallets sind Bitcoin Core, Armoury, Hive OS X und Electrum.

Mobile Wallets

Mobile Wallets erfüllen ähnliche Funktionen wie eine Desktop-Wallet, allerdings auf einem Smartphone oder einem anderen mobilen Gerät. Zahlreiche mobile Geldbörsen können durch Nahfeldkommunikation (NFC) oder das Scannen eines QR-Codes mit schnellen Zahlungen in Geschäften arbeiten.

Mobile Wallets sind in der Regel entweder mit iOS oder Android kompatibel. Bitcoin Wallet, Hive Android und Mycelium Bitcoin Wallet sind Beispiele für mobile Geldbörsen. Es hat viele Fälle von Malware gegeben, die als Bitcoin-Wallets getarnt waren, daher ist es ratsam, sorgfältig zu recherchieren, bevor man sich für eine entscheidet.

Web-Wallets

Eine Web-Wallet ist ein Online-Dienst, der Kryptowährungen zu Ihrem Vorteil versenden und speichern kann. Der besondere Vorteil von Web-Wallets besteht darin, dass sie überall und von jedem Gerät aus zugänglich sind, genauso wie das Durchsuchen Ihrer E-Mails.

Dennoch ist die Sicherheit ein wichtiges Thema. Abgesehen von den Risiken durch Schadsoftware und Phishing, um die Passwörter der Nutzer zu stehlen, gibt es auch ein kritisches Gegenparteirisiko. Zahlreiche Bitcoin-Nutzer haben sich bei einem Drittanbieterdienst angemeldet, nur um festzustellen, dass ihre Bitcoins verschwunden sind.

Einige der bekanntesten Dienste sind Coinbase, Blockchain und Gemini.

Hardware-Geldbörsen

Hardware-Wallets sind bei weitem die sicherste und zuverlässigste Art von Bitcoin-Wallets, da sie private Schlüssel auf einem tatsächlichen Gerät speichern, das keinen Zugang zum Internet hat. Wenn der Nutzer eine Bitcoin-Transaktion auf seinem PC durchführen möchte, schließt er die Hardware-Wallet an, die Transaktionen signieren kann, ohne die privaten Schlüssel des Nutzers zu gefährden.

Hardware-Geldbörsen sind praktisch immun gegen Virenangriffe, und erfolgreiche Diebstähle sind selten. Diese Geräte kosten oft zwischen 100 und 200 US-Dollar. Ledger und Trezor sind zwei bekannte Hersteller von Hardware-Wallets.

Besondere Überlegungen zur Sicherheit von Wallets

Die Sicherheit der Brieftasche ist wichtig, da Kryptowährungen ein wertvolles Ziel für Hacker sind. Einige Schutzmaßnahmen umfassen die Verschlüsselung der Wallet mit einem starken Passwort, die Verwendung einer Zwei-Faktor-Verifizierung für den Austausch und die Speicherung großer Summen auf einem Offline-Gerät.

Die meisten modernen Geldbörsen werden aus einem mnemotechnischen Seed mit zwölf Wörtern erstellt, der zur Wiederherstellung der Geldbörse verwendet werden kann, wenn das Gerät verloren geht oder beschädigt wird. Diese Wörter sollten sorgfältig an einem geschützten Ort aufbewahrt werden, da jede Person, die sie findet, in der Lage ist, Ihre Kryptowährung zu stehlen.

Wie berechnet man das Risiko beim Handel?

Wie die alten Römer schon sagten, ist Vorbereitung der Schlüssel zum Erfolg. Und um im Trading vorbereitet zu sein, muss man Risiken gut managen. Wenn Sie das Verlustpotenzial einer Investition nicht analysieren und quantifizieren, werden Sie schnell und sicher Ihr gesamtes Kapital verlieren, was sich als unwiederbringlich erweisen kann. Zu wissen, wie man seine Verluste im Trading managen kann, ist daher die wichtigste Fähigkeit, die sich jeder Trader aneignen muss, bevor er seine Trading-Karriere startet. In den folgenden Abschnitten erklären wir, was Risikomanagement ist, wie es funktioniert und welche Fehler Sie vermeiden müssen, um aus dem Trading ein profitables Geschäft zu machen.

Was ist Risikomanagement?

Unter Risikomanagement versteht man den Prozess der Verwaltung, Bewertung und Minderung von Verlusten. Diese Definition gilt für Investitionen und alle Geschäftstätigkeiten. Risikomanagement gibt es in der Finanzwelt in vielen Formen.

Beispiele für Risikomanagement beim Investieren, im Geschäft und im Alltag

Wenn Sie nicht wissen, was es bedeutet, Risiken zu messen, machen Sie sich keine Sorgen. Denken Sie an Ihr tägliches Leben. Sie treffen ständig Maßnahmen gegen Risiken, auch wenn Sie sich nicht bewusst sind, dass Sie Risikomanagement betreiben. Wenn Sie ins Ausland fliegen, tauschen Sie Ihre lokale Währung in die Währung des Ziellandes um. Sie stellen auch sicher, dass Ihre Kredit- oder Debitkarte an dem Ort akzeptiert wird, an dem Sie landen möchten. Diese Maßnahmen sind nichts anderes als kluge Maßnahmen gegen das Risiko, in einem fremden Land ohne Geld dazustehen. Wenn Sie einen Adapter für Ihr Smartphone kaufen, treffen Sie Vorkehrungen, um den Kontakt zu den Menschen, die Sie zu Hause zurücklassen, nicht zu verlieren.

Eine noch bekanntere Form des Risikomanagements ist die Kranken- oder Gebäudeversicherung. Durch den Abschluss dieser Art von Versicherungen schützen Sie sich vor Krankheiten, Obdachlosigkeit, Einbruch und möglicherweise sogar vor dem Tod. Auch die Rente ist ein wertvolles Beispiel. Wenn Sie Geld ansparen, um es später als Ruhestandseinkommen zu nutzen, minimieren Sie das Risiko, im Alter in Not zu geraten. Und seit Kurzem haben wir eine weitere Art des Risikomanagements gemeistert: Indem wir soziale Distanz wahren, Hände waschen und Gesichtsmasken tragen, schützen wir uns vor dem Coronavirus.

Im Geschäftsleben und beim Investieren ergreifen Sie ähnliche Maßnahmen, um sich vor finanziellen Verlusten und Insolvenz zu schützen. Nehmen wir an, Sie entscheiden sich, ein risikoarmes Staatspapier anstelle von hochverzinslichen Unternehmensanleihen zu kaufen. Auf diese Weise betreiben Sie ein intelligentes Risikomanagement. Wenn Sie verschiedene Arten von Derivaten und Futures-Wertpapieren kaufen, sichern Sie sich gegen große Schwankungen in Ihrem Anlageportfolio ab. Ihr Unternehmen könnte dasselbe tun. Unternehmen verwenden häufig Finanzderivate wie Optionen und Futures und wenden Strategien wie Anlagediversifizierung an, um Risiken zu mindern.

- Wert pro Pip;

- Der Dollarwert, den Sie bei jedem Handel riskieren;

- Die Entfernung Ihres Stop-Loss.

Sie können diese drei Bestandteile in zwei einfachen Schritten bestimmen. Sobald Sie sie bestimmt haben, haben Sie die Größe Ihrer Forex-Position und das mit Ihrem Handel verbundene Risiko berechnet. Um zu berechnen, wie viel Sie in Pips verlieren werden, berücksichtigen Sie Ihre Handelsvorteilsregeln. Die Handelsplattform von Png Group erleichtert Ihre Berechnungen mit ihrem ausgeklügelten Tool, das den Abstand zwischen Ihrem Einstiegs- und Stop-Loss-Level in Pips misst. Die Stop-Loss-Funktion ist darauf ausgelegt, Verluste in volatilen Märkten zu begrenzen, die sich in eine entgegengesetzte Richtung zum ursprünglichen Handel bewegen. Die Software von Png Group implementiert diese Funktion, indem sie ein Stop-Loss-Level festlegt, das eine bestimmte Anzahl von Pips vom Einstiegspreis entfernt ist.

Um zu veranschaulichen, wie das Messinstrument von Png Group funktioniert, nehmen wir an, Sie möchten das Paar CAD/USD kaufen und Ihren Stop-Loss-Level 70 Pips von Ihrem Einstiegspunkt entfernt festlegen. Machen Sie dann den zweiten Schritt: Verwenden Sie unseren Rechner und geben Sie die folgenden Informationen ein:

- Kontowährung

- Kontogröße

- Risikoverhältnis in Prozent

- Stop-Loss in Pips

- Währungspaar

Nachdem Sie die erforderlichen Daten eingegeben haben, klicken Sie auf die Schaltfläche „Berechnen“. Unsere Software berechnet schnell Ihre Forex-Positionsgröße und Ihr Risiko. In diesem speziellen Fall würde Ihr Risiko 200 USD pro Handel betragen. Sie können mit nicht mehr als 0,286 Lots einsteigen; das heißt, nicht mehr als 28571 Einheiten eines Währungspaars.

Oder betrachten wir ein anderes Beispiel. Angenommen, Sie haben 10.000 USD auf Ihrem Png Group- Handelskonto. Nehmen wir außerdem an, dass Sie bei jedem Handel 1 % riskieren. Sie möchten das Paar AUD/USD handeln und bei 1,2700 leerverkaufen, da dies eine Widerstandslinie ist – ein Preisniveau, bei dem steigende Preise anhalten, eine Kehrtwende machen und zu fallen beginnen. Sie haben außerdem einen Stop-Loss von 200 Pips.

Für die erforderliche Berechnung wird die folgende Formel verwendet:

Positionsgröße = Betrag, den Sie riskieren (Stop-Loss-Wert pro Pip)

Nach dieser Formel beträgt Ihr Risikobetrag 1 % von 10.000 $, also 100 $. Der Wert pro Pip für ein Standardlot beträgt 10 $/Pip. Der Stop-Loss beträgt 200 Pips. Wenn Sie die im zweiten Beispiel angegebenen Zahlen nach dieser Formel berechnen, erhalten Sie folgende Berechnungen: Ihre Positionsgröße beträgt 100/(200*10), was 0,05 Lots oder 5 Mikrolots entspricht. Das bedeutet, dass Sie 5 Mikrolots auf AUD/USD mit einem Stop-Loss von 200 Pips handeln können. Der maximale Verlust bei diesem Handel beträgt 100 $, also 1 % Ihres Handelskontos.

Wenn diese Formel einschüchternd wirkt, geben Sie das Risikomanagement nicht auf. Sie müssen diese komplexen Berechnungen nicht selbst durchführen. Verwenden Sie unseren Positionsgrößenrechner, der Ihr Risiko in Sekundenschnelle korrekt berechnet. Sie müssen nur alle Informationen korrekt eingeben und unseren hochmodernen Algorithmen vertrauen. Der Risikorechner der Png Group kümmert sich um Ihr Risikomanagement und schützt Sie vor dem Verlust Ihres Kapitals.

Die Finanzmärkte sind volatil. An den Devisenbörsen können die Währungskurse innerhalb von Sekunden steigen und fallen, was Ihnen lukrative Gelegenheiten bietet, Sie aber auch dem Risiko einer finanziellen Katastrophe aussetzt. Als Händler können wir nicht alle Wendungen der Währungsentwicklung vorhersehen. Aber wir können unsere Risiken mit einem hohen Maß an Präzision berechnen und uns so vor einer finanziellen Insolvenz bewahren.

So berechnen Sie den Return on Investment (ROI)

Png Group präsentiert Ihnen die „Highlights“ der beliebtesten Finanz- und Handelsbegriffe, die Sie kennen sollten, um ein erfolgreicher Trader zu sein, und dieses Mal, wie Sie Ihren Return on Investment (ROI) berechnen.

In den folgenden Abschnitten erklären wir, wie Sie den Return on Investment oder ROI berechnen. Wenn Sie jedoch neu in der Finanzwelt sind, wissen Sie möglicherweise nicht, was ROI ist, oder haben nur eine vage Vorstellung von diesem Konzept. Bevor wir zeigen, wie man ROI berechnet, sind ein paar Worte zum Konzept selbst angebracht.

Was ist der Return on Investment (ROI)?

Der Return on Investment ist ein Leistungsmaß. Er wird in Unternehmen verwendet, um die Rentabilität oder Effizienz einer Investition abzuschätzen. Der ROI wird auch verwendet, um die Effizienz mehrerer Investitionen zu vergleichen. Der Return on Investment misst die Rendite einer bestimmten Investition im Vergleich zu ihren Kosten.

Um den ROI zu berechnen, müssen Sie einfach ausgedrückt die Rendite Ihrer Investition (Ihren Gewinn) durch die Kosten bzw. Ausgaben teilen. Das Ergebnis wird entweder als Prozentsatz oder als Verhältnis ausgedrückt. Beachten Sie jedoch, dass der ROI den Zeitablauf nicht berücksichtigt. Daher können Opportunitätskosten für Investitionen in andere Unternehmen übersehen werden.

Angenommen, Ihre Investition bringt einen Gewinn von 100 $. Wenn die Kosten 100 $ betragen, beträgt der ROI 1 oder 100 %.

Wie berechnet man den Return on Investment?

Es gibt eine Formel zur Berechnung Ihres ROI. Um Ihren Return on Investment zu berechnen, müssen Sie die Kosten Ihrer Investition vom aktuellen Wert Ihrer Investition abziehen. Dann müssen Sie den erhaltenen Betrag durch die Kosten Ihrer Investition teilen.

In dieser Formel ist der aktuelle Wert der Investition der Erlös aus dem Verkauf der betreffenden Investition. Beachten Sie, dass der ROI als Prozentsatz gemessen wird. Daher kann der Return on Investment mit den Erträgen anderer Investitionen verglichen werden, was es Ihnen ermöglicht, Ihre verschiedenen Investitionen miteinander zu vergleichen.

Warum ist ROI beliebt?

Diese Kennzahl wird bevorzugt verwendet, weil sie einfach und auf verschiedene Bereiche Ihres Unternehmens anwendbar ist. Sie kann Ihnen dabei helfen, die Rentabilität Ihrer Investitionen genau abzuschätzen. Egal, welche Investition Sie tätigen, verwenden Sie die Formel zur Berechnung des Return on Investment, um zu sehen, ob sie Ihnen Gewinne bringt. Sie können beispielsweise den ROI einer Aktien- oder Vermögensinvestition berechnen, den ROI, den Sie für das Wachstum Ihres Unternehmens erwarten, oder den ROI, den Sie bei einem Immobiliengeschäft erzielen.

The ROI formula itself is so simple that even if you are not good at math, you will be able to interpret it. Simply put, if your investment’s ROI is positive, it means your business is profitable and can be moved forward. If you are choosing between several investment options, calculating ROI will come in handy as well. If you see that you have options with higher ROIs, you can easily choose the best option on offer, weeding out those that are less profitable. If you discover that the return on your investment is negative, you will understand that your business is in trouble.

Limitations of ROI

As mentioned, ROI does not take into account the progress of time. When you compare your investments, you will keenly feel these limitations. Suppose you have made two different investments. When you compare them by using the ROI formula, you discover that, say, your first investment was thrice larger than your second investment. Yet you also discover that the time between your purchase and sale was half a year for your first investment but a year and a half for your second one. The ROI formula did not take these significant differences into consideration and disregarded the time value of money. If this is the case, you would need to adjust your year-and-a half investment, accounting for time differences between the two investments.

To refine your calculations and your business management, you are advised to use ROI together with the rate of return (RoR), which, unlike ROI, does consider your investment’s time frame.

Or you can use net present value (NPV). NPV accounts for differences in the value of money over time, due to inflation. Analysts often call the application of NPV when calculating the ROR the real rate of return. Alternatively, you can use such metrics as the internal rate of return (IRR).

What Is a Profitable ROI?

This question does not have a definite answer, because investors have to consider their risk tolerance and the time during which their investment starts generating a return to understand what ROI is good for them. If you hate taking risks, you might be ready to receive lower ROIs, provided you take lesser risks. If your investments take more time to begin earning you profits, they need to generate a higher ROI.

On average, companies listed on such large indices as the S&P 500 have the annual ROI of 10%. But ROIs differ from industry to industry. Tech companies may generate larger ROIs than energy ones, yet ROIs within one industry may also change over time, because of competition, technological innovations, and people’s preferences.

We, at Png Group we can help you to create the best investment plan so your ROI will always be between great to amazing.

In diesem Artikel wird erläutert, was den S&P 500 Index von anderen Indizes unterscheidet. Bevor wir jedoch näher auf den S&P 500 eingehen, ist eine kurze Definition eines Index angebracht.

Ein Index ist eine Methode zur Bewertung der Performance einer Gruppe von Vermögenswerten. In der Regel messen Indizes die Performance einer Gruppe von Wertpapieren, die einen bestimmten Bereich des Marktes nachbilden sollen. Dabei kann es sich um sogenannte breit angelegte Indizes handeln, die den gesamten Markt abbilden. Indizes können auch spezialisierter sein und eine bestimmte Branche oder ein Segment bewerten.

Was ist der S&P 500-Index?

Der Index, um den es hier geht, heißt Standard & Poor’s 500 Index, kurz S&P 500. Er ist ein Index der 500 größten öffentlich gehandelten US-Unternehmen. Der Index ist nach Marktkapitalisierung gewichtet, das heißt, es handelt sich um einen Indextyp, bei dem die einzelnen Komponenten in Beträgen einbezogen werden, die ihrer gesamten Marktkapitalisierung , kurz „Market Cap“, entsprechen.

Welche Unternehmen kommen für die Aufnahme in den S&P 500 in Frage?

Beachten Sie, dass der S&P 500 keine Liste von genau 500 US-Unternehmen nach Marktkapitalisierung ist, da es andere Kriterien gibt, nach denen Unternehmen in den Index aufgenommen werden. Um für die Aufnahme in den S&P 500-Index in Frage zu kommen, muss ein Unternehmen die folgenden Kriterien erfüllen:

- Ein US-Unternehmen sein;

- Eine Marktkapitalisierung von mindestens 11,8 Milliarden USD haben;

- Seien Sie sehr liquide;

- Mindestens 10 % der ausgegebenen Aktien müssen im Streubesitz sein;

- Die Erträge des letzten Quartals und die Summe der Erträge der letzten vier aufeinanderfolgenden Quartale müssen positiv sein.

Welche Unternehmen sind im S&P 500 gelistet?

Der S&P 500 Index gilt als der beste Indikator für US-Aktien mit großer Marktkapitalisierung. Der Index enthält nicht die vollständige Liste der 500 Unternehmen, zu denen viele Technologieunternehmen und Finanzunternehmen zählen. Die zehn größten S&P 500-Unternehmen nach Indexgewichtung sind die folgenden:

- Apple (AAPL) , die Indexgewichtung beträgt 5,9 %.

- Microsoft (MSFT), die Indexgewichtung beträgt 5,4 %.

- Bei Amazon.com beträgt die Indexgewichtung 4,2 %.

- Die Indexgewichtung von Facebook (auch bekannt als Meta Platforms ) (FB) beträgt 2,2 %.

- Alphabet (GOOGL) , die Indexgewichtung beträgt 2,0 %.

- Alphabet (GOOG), Indexgewichtung beträgt 2,0 %.

- Tesla (TSLA), die Indexgewichtung beträgt 1,5 %.

- Berkshire Hathaway (BRK.B), die Indexgewichtung beträgt 1,5 %.

- JPMorgan (JPM0, Indexgewichtung beträgt 1,3 %.

- Johnson & Johnson (JNJ), die Indexgewichtung beträgt 1,2 %.

Obwohl viele der oben genannten Unternehmen bekannte Namen sind, ist eine breite Bekanntheit in der Bevölkerung keine Voraussetzung. Das bedeutet, dass der Index auch weniger bekannte Unternehmen enthält, sofern sie die Kriterien für die Indexaufnahme erfüllen.

Was steckt im S&P 500-Index?

There are eleven sectors included in the S&P 500 Index, according to the Global Industry Classification Standard:

- Energy

- Materials

- Industrials

- Consumer Discretionary

- Consumer Staples

- Health Care

- Financials

- Information Technology

- Communication Services

- Real Estate

- Utilities

These sectors are further divided into 24 industry groups, 69 industries, and 158 sub-industries. The S&P 500 represents more than 83% of the total domestic U.S. equity market capitalization. The S&P Composite 1500, which comprises the S&P 500, S&P MidCap 400, and S&P SmallCap 600, represents over 90% of the S&P TMI (Total Market Index).

History of the S&P 500

The origin of the S&P 500 goes back to 1923 when Standard & Poor’s introduced indices that included 233 companies spread over 26 industries. The S&P 500, as it is now known, was introduced in 1957. The S&P 500 is regarded as a proxy for the U.S. equity market. It is the only stock market benchmark serving as an economic indicator in The Conference Board Leading Economic Index. It has stood for U.S. stock market performance in that context since 1968.

S&P 500 Index Construction

In order to calculate the market capitalization of a company, one needs to multiply the current stock price by the outstanding shares; that is, those shares that are shown on a company’s balance sheet under the heading Capital Stock. Note that the S&P only uses free-floating shares or the shares that are traded by the public. The S&P 500 adjusts each company’s cap to compensate for the issues of new shares or companies’ mergers. The value of the index is calculated by totaling the adjusted market caps of each company and dividing the result by a divisor.

Investors can calculate how much a particular company weighs in the index. This information is important: if a stock jumps or sinks, investors, by calculating its weight, can understand whether it might have an impact on the S&P 500 as a whole. A company with a 15% weighting will affect the value of the S&P 500 more than a company with a 1% weighting.

S&P 500 Most Recent Rebalancing

The S&P 500 was rebalanced last time on March 12, 2021. The rebalancing was brought into effect on March 22, 2021, before markets opened. NXP Semiconductors (NXPI), Penn National Gaming (PENN), Generac Holdings (GNRC), Caesars Entertainment (CZR) were included on the list of S&P 500 companies. Xerox Holdings (XRX), Flowserve (FLS), SL Green Realty (SLG), and Voter (VNT) were crossed out of the list.

Png Group always offers the widest range of indices for daily and long-term trading for its clients. Join now!

Wenn Sie in die Finanzwelt einsteigen, stoßen Sie auf Konzepte wie Geld, Währung und Fiatgeld. Und wenn Sie diese Wörter hören, fragen Sie sich vielleicht, ob sie sich unterscheiden. Sind Geld, Währung und Fiatgeld austauschbare Synonyme oder gibt es konzeptionelle Unterschiede zwischen diesen Begriffen? Im Folgenden werfen wir ein wenig Licht auf diese Konzepte und verweilen dabei länger beim Konzept des Fiatgeldes.

Worin unterscheiden sich Geld und Währung?

Die beiden Konzepte Geld und Währung scheinen austauschbar, unterscheiden sich jedoch grundlegend. In mehreren Punkten weichen die beiden Konzepte voneinander ab:

- Geld ist nicht greifbar. Man kann es weder berühren noch riechen. Geld wird nur als Zahl wahrgenommen. Währung hingegen ist greifbar. Es ist der Schuldschein oder die Münze, die man berühren, riechen, hoch- oder runterwerfen oder in der Brieftasche aufbewahren kann.

- Geld hat die Form von Zahlen. Währungen haben die Form von Münzen, Banknoten oder Hartplastik.

- Geld kann online überwiesen werden, während Bargeld physisch überwiesen werden muss. Sie geben Bargeld an eine andere Person weiter.

Was ist Fiatgeld?

Das Konzept von Fiatgeld ist nicht schwer zu verstehen. Die Etymologie des Wortes Fiat könnte hilfreich sein. Dieses Wort kommt vom lateinischen Wort facio – facere bedeutet „tun“ und bedeutet im Lateinischen „es geschehe“. Es setzt daher eine gewisse Autorität voraus. Wenn wir das Wort Fiatgeld hören, hören wir die autoritäre Stimme, die ihm die Erlaubnis zur Existenz erteilt. Und tatsächlich ist Fiatgeld eine Währung, die von der Regierung gedeckt wird, die es ausgegeben hat. Stellen Sie sich vor, die Regierung prägt Fiatgeld und bestätigt seine Existenz durch ihre Autorität, und Sie werden das Konzept von Fiatgeld verstehen.

Wie unterscheidet sich Fiatgeld von Warengeld?

Eine andere Art von Geld – Warengeld – wird durch wertvolle Rohstoffe – Gold oder Silber – gedeckt. Der Wert von Fiatgeld leitet sich nicht vom Wert von Gold oder Silber ab, sondern vom Verhältnis zwischen Angebot und Nachfrage. Sein Wert hängt auch von der Stabilität der Regierung ab, die es ausgegeben hat, und nicht von der Stabilität und dem Wert der Rohstoffe, die es decken, wie dies bei Warengeld der Fall ist. Beachten Sie, dass der Großteil unseres Papiergeldes, sei es der US-Dollar, der Euro oder das britische Pfund, Fiatgeld ist.

Es ist wichtig zu betonen, dass Fiatgeld nur deshalb einen Wert hat, weil die Regierung beschließt, seinen Wert beizubehalten. Auch zwei Parteien einer Transaktion können sich auf seinen Wert einigen. Fiatgeld ist nicht konvertierbar und kann nicht eingelöst werden. Da Fiatgeld nicht durch physische Reserven wie Gold oder Silber gedeckt ist, kann es durch Inflation oder Hyperinflation an Wert verlieren. Wenn die Menschen aufhören, an die Währung ihres Landes zu glauben, verliert sie jeglichen Wert. Darin liegt der Hauptunterschied zwischen Fiatgeld und Warengeld. Durch Gold oder Silber gedeckte Währungen haben einen inneren Wert, der bei Fiatgeld fehlt, da die Nachfrage nach Gold für Schmuck, Dekoration, elektronische Geräte oder Luft- und Raumfahrzeuge besteht.

Die Kredittheorie des Geldes geht davon aus, dass Geld nicht durch Waren oder andere Wertgegenstände gedeckt sein sollte. Diese Theorie betrachtet alles Geld als eine Kredit-/Debitbeziehung, die an sich bindend ist. Daher muss Geld, um wertvoll zu sein, durch überhaupt nichts gedeckt sein.

Ist der US-Dollar Fiatgeld?

Wie die meisten großen Währungen ist der US-Dollar eine Fiatwährung. Das war jedoch nicht immer so. Früher in der Geschichte der USA war der Greenback durch Gold und manchmal auch Silber gedeckt. 1933 unterzeichnete die Bundesregierung jedoch den Emergency Banking Act , der es den Bürgern untersagte, Währung gegen Regierungsgold einzutauschen. Der Goldstandard, der die US-Währung durch Bundesgold deckte, endete 1971 vollständig. In diesem Jahr stellte die Regierung auch die Ausgabe von Gold an ausländische Regierungen im Tausch gegen US-Währung ein.

Seit 1971 sind die US-Dollar durch die „volle Glaubwürdigkeit und Kreditwürdigkeit“ der US-Regierung gedeckt, sie sind „gesetzliches Zahlungsmittel für alle Schulden, öffentliche und private“, aber nicht „einlösbar in gesetzlichem Zahlungsmittel beim US-Finanzministerium oder bei einer Federal Reserve Bank“, wie es früher auf den amerikanischen Banknoten hieß. Heutzutage sind US-Dollar „gesetzliches Zahlungsmittel“ und nicht „gesetzliches Zahlungsmittel“, das gegen Gold oder Silber eingetauscht wird.

Vorteile von Fiatgeld

Bei Png Group werden Sie verstehen, dass Fiatgeld die Rolle des Geldes eines Landes spielt, indem es Werte speichert, ein numerisches Konto bereitstellt und den Austausch erleichtert. Aber so sollte es nicht sein, langweilig, man kann damit Geld verdienen. Fiatwährungen wurden im 20. Jahrhundert besonders beliebt, weil Regierungen und Zentralbanken ihre Volkswirtschaften vor den schlimmsten Auswirkungen der natürlichen Blüte und des Zusammenbruchs der Konjunkturzyklen schützen wollten. Da Fiatgeld nicht so selten ist wie Gold, haben die Zentralbanken mehr Kontrolle über seine Menge. Diese Kontrolle über das Geld gibt ihnen die Macht, wirtschaftliche Variablen zu steuern – Zinssätze, Liquidität, Kreditangebot und Geldumlaufgeschwindigkeit. Fiatgeld gibt Regierungen die Flexibilität, ihre Währung zu verwalten, die Geldpolitik festzulegen und sogar die globalen Märkte zu stabilisieren. Geschäftsbanken können auch die Geldmenge im Umlauf erhöhen, wenn sie bestimmte Anforderungen von Kreditnehmern erfüllen müssen.

Welche Alternativen gibt es zu Fiatgeld?

Gold- und Silbermünzen wurden zur Teilnahme am Geldaustausch verwendet. Heutzutage können Sie Gold oder Goldmünzen zwar kaufen oder verkaufen, aber Sie können sie nicht für alltägliche Einkäufe verwenden. Gold und Goldmünzen sind zu spekulativen Vermögenswerten geworden.

Viele Menschen betrachten Bitcoin und andere Altcoins als neue Alternative zum Fiatgeld, da sie dessen inflationäre Natur in Frage stellen. Und obwohl die Popularität digitaler Münzen zunimmt, sind sie noch kein Geld im traditionellen Sinne des Konzepts.

Im Folgenden erklären wir, warum und wie der Gewinn pro Aktie (EPS) berechnet wird. Da der EPS ein weit verbreiteter Maßstab zur Schätzung des Unternehmenswertes ist, ist es nützlich und wichtig, dieses Konzept zu verstehen. In den Augen der Anleger deutet ein höherer EPS auf einen höheren Wert hin: Sie werden mehr für die Aktien eines Unternehmens bezahlen, wenn sie glauben, dass das Unternehmen im Verhältnis zu seinem Aktienkurs höhere Gewinne erzielt.

Was ist der Gewinn pro Aktie (EPS)?

Der Gewinn pro Aktie (EPS) wird folgendermaßen berechnet: Der Gewinn eines Unternehmens wird durch die Anzahl der ausgegebenen Stammaktien geteilt. Die Zahl, die Sie durch diese Berechnung erhalten, zeigt, wie profitabel ein Unternehmen ist. Je höher der Gewinn pro Aktie eines Unternehmens ist, desto profitabler wird es eingeschätzt.

Wie wird der Gewinn pro Aktie berechnet?

Der Gewinn pro Aktie wird als Nettoeinkommen, also Gewinn oder Ertrag, geteilt durch die verfügbaren Aktien berechnet. Wenn Sie eine genauere Berechnung durchführen möchten, passen Sie Zähler und Nenner für Aktien an, die durch Optionen, Wandelanleihen oder Optionsscheine geschaffen werden könnten. Beachten Sie auch, dass der Zähler der Gleichung auch relevanter ist, wenn er für fortgeführte Geschäftsbereiche angepasst wird.

Wenn Sie den Gewinn pro Aktie (EPS) eines Unternehmens berechnen möchten, benötigen Sie dessen Bilanz und Gewinn- und Verlustrechnung. Ermitteln Sie anhand dieser Angaben die Anzahl der Stammaktien zum Ende des Berichtszeitraums, die Dividenden, die auf Vorzugsaktien gezahlt wurden (sofern vorhanden), und den Nettogewinn bzw. das Nettoergebnis. Beachten Sie jedoch, dass Ihre Berechnungen präziser sind, wenn Sie eine gewichtete durchschnittliche Anzahl von Stammaktien über den Berichtszeitraum verwenden, da sich die Anzahl der Aktien im Laufe der Zeit ändern kann.

Denken Sie daran, bei der Berechnung der gewichteten durchschnittlichen Anzahl ausstehender Aktien alle Aktiendividenden oder -splits zu berücksichtigen. Sie können die Berechnung auch vereinfachen, indem Sie die Anzahl der ausstehenden Aktien am Ende eines Zeitraums verwenden.

Wie wird EPS verwendet?

Ohne den Gewinn pro Aktie können Sie die Rentabilität eines Unternehmens nicht absolut bestimmen. Er ist eine der wichtigsten Kennzahlen zur Bestimmung des Unternehmenswerts. Der Gewinn pro Aktie ist auch ein wichtiger Bestandteil der Berechnung des Kurs-Gewinn-Verhältnisses (KGV). Das „E“ in „KGV“ steht für den Gewinn pro Aktie. Wenn Sie den Aktienkurs eines Unternehmens durch seinen Gewinn pro Aktie teilen, sehen Sie, wie viel der Markt bereit ist, für jeden Dollar seines Gewinns zu zahlen.

Der Gewinn pro Aktie ist auch nützlich, wenn Sie Aktien auswählen möchten, in die Sie investieren möchten. Png Group Traders kann Ihnen bei der Auswahl von Aktien mit hohem Gewinn pro Aktie helfen und Ihnen erklären, wie Sie in diese investieren können. Wir zeigen Ihnen, wie Sie den Gewinn pro Aktie mit dem Aktienkurs der Aktie vergleichen, damit Sie den Wert der Gewinne präzise bestimmen und einschätzen können, wie die Anleger über das zukünftige Wachstum Ihrer ausgewählten Aktie denken.

Was ist der Unterschied zwischen verwässertem EPS und unverwässertem EPS?

Das Basis-EPS ist der Nettogewinn des Unternehmens geteilt durch die Anzahl der ausgegebenen Aktien. Wenn Sie über die Gewinne von Unternehmen lesen, ist dies die Zahl, die Sie normalerweise in Berichten über sie sehen. Wie der Name schon sagt, ist das Basis-EPS die einfachste Definition des EPS. Das verwässerte EPS hingegen beinhaltet eine komplexere Definition der ausgegebenen Aktien des Unternehmens. Das verwässerte EPS ist daher niedriger oder gleich dem Basis-EPS. Das verwässerte EPS umfasst Aktien, die derzeit nicht ausgegeben sind, es aber sein können, wenn Aktienoptionen und andere wandelbare Wertpapiere ausgeübt werden.

Was ist der Unterschied zwischen EPS und bereinigtem EPS?

Wie der Name schon sagt, handelt es sich beim bereinigten Gewinn pro Aktie um eine Art der Gewinnberechnung, bei der der Analyst einige Anpassungen am Zähler vornimmt. Normalerweise würden Analysten Komponenten des Nettogewinns hinzufügen oder entfernen, die als nicht wiederkehrend gelten. Nehmen wir an, der Nettogewinn eines Unternehmens ist aufgrund eines einzigen erfolgreichen Verkaufs gestiegen. In diesem Fall könnten Analysten, die erkennen, dass der Verkauf nicht wiederkehrend war, den Erlös aus diesem Verkauf abziehen und so den Nettogewinn des Unternehmens verringern. In diesem Fall wäre der bereinigte Gewinn pro Aktie niedriger als der unverwässerte Gewinn pro Aktie.

Einige Einschränkungen von EPS

Es gibt einen Vorbehalt, wenn Sie sich bei einer Investition den Gewinn pro Aktie ansehen: Diese Kennzahl hat Nachteile. Es gibt bestimmte Möglichkeiten, mit dem Gewinn pro Aktie zu spielen: Unternehmen kaufen Aktien zurück, reduzieren die Anzahl der ausgegebenen Aktien und erhöhen sogar den Gewinn pro Aktie, obwohl das Gewinnniveau gleich bleibt. Beachten Sie auch, dass der Gewinn pro Aktie den Aktienkurs nicht berücksichtigt. Daher können Sie anhand des Gewinns pro Aktie nicht erkennen, ob die Aktie eines Unternehmens über- oder unterbewertet ist.

Was sind Rohstoffe?

Bei der Png Group investieren Händler neben traditionellen Wertpapieren wie Aktien und Währungen auch in Rohstoffe. Einfach ausgedrückt ist ein Rohstoff ein Grundgut, das im Handel verwendet und mit anderen Waren derselben Art ausgetauscht wird. Die gängigsten Beispiele für Rohstoffe, die heutzutage auf den Finanzmärkten gehandelt werden, sind Öl, Erdgas, Gold, Silber, Platin, Getreide und Rindfleisch. Händler investieren aus mehreren Gründen in diese Rohstoffe: Entweder möchten sie ihr Handelsportfolio vielfältiger gestalten, indem sie Rohstoffe zu anderen Wertpapieren hinzufügen, mit denen sie handeln, oder sie wenden sich Rohstoffen in Zeiten wirtschaftlicher oder politischer Instabilität zu, wenn die Märkte von Volatilität geprägt sind. Tatsächlich bewegen sich die Rohstoffpreise normalerweise in die entgegengesetzte Richtung wie die Aktien- oder Währungspreise. Wenn beispielsweise der amerikanische Dollar sinkt und seine Verluste über einen längeren Zeitraum ausweitet, beginnen Händler, Gold zu kaufen, das traditionell als sicherer Hafen in harten Zeiten angesehen wird. Wenn der Dollar fällt, steigen die Goldpreise in der Regel.

Risiken beim Rohstoffhandel

Rohstoffe gelten als risikoreicher als andere Wertpapiere, da Angebot und Nachfrage von unvorhersehbaren Unsicherheiten wie Wetter, Naturkatastrophen und Epidemien beeinflusst werden. Die Rohstoffpreise werden auch durch Änderungen im Angebot beeinflusst. Wenn ein bestimmter Rohstoff nur noch wenig verfügbar ist, schießen seine Preise in die Höhe. So kam es in den USA zwischen 2010 und 2011 zu starken Preissteigerungen bei landwirtschaftlichen Erzeugnissen, weil die Produktion bestimmter Güter stagnierte, während die Nachfrage stieg. Ein Überangebot an einem Rohstoff hingegen führt zu sinkenden Preisen. Die Ölpreise sinken seit langem aufgrund des wiederkehrenden Überangebots, das mit wirtschaftlichen Veränderungen in China und der Unfähigkeit der Ölproduzenten zusammenhängt, die Ölförderung einzustellen. Die Abhängigkeit von Rohstoffen von Ereignissen außerhalb der Kontrolle der Händler erfordert besondere Vorsicht und fundierte Kenntnisse der Finanzmärkte. Hier kommt die Png Group ins Spiel.

Warum sollten Sie Rohstoffe mit der Png Group handeln?

Die Png Group verfügt über jahrelange Handelserfahrung und ist qualifiziert, wertvolle Ratschläge zum Rohstoffhandel zu geben. Wir haben außerdem eine umfangreiche Sammlung an Lehrmaterialien zusammengestellt, um unsere Kunden auf ihrem Weg in den Handel zu unterstützen. Unsere Lehrmaterialien bestehen aus Webinaren, Videos, Broschüren, Seminaren und Marktberichten und erklären Ihnen die Besonderheiten des Rohstoffhandels und bereiten Sie auf den profitablen Handel mit Metallen, Öl oder landwirtschaftlichen Gütern vor, in die Sie investieren möchten.

In addition to helpful educational materials, Png Group has a sophisticated trading platform, specifically designed for trading a large number of commodities. Our platform does not only offer advanced risk management and analytical tools that will safeguard you against monetary losses but it also allows you to invest in all types of commodities: metal, energy, livestock and meat, and agricultural. Our platform also lets traders invest in commodities using futures and ETFs and Notes.

Types of Commodities Traded at Png Group

Our platform is so designed that you can invest in any type of commodities, be that metal, energy, livestock, or agricultural goods, in keeping with your trading interests or trading style. Please, read on to understand the basic differences between these four types of commodities.

Metals

People have been trading precious metals for thousands of years and continue doing so with equal gusto and consistency. Metals such as gold, silver, platinum, and copper tend to grow in value, because they are reliable assets, particularly when markets are volatile. When markets enter negative territory, investors usually turn to gold and, in doing so, manage not only to weather an economic storm but also earn profits. Traders invest in precious metals as protection against periods of high inflation or currency devaluation. At Png Group, you are welcome to invest in metals to diversify your trading portfolio. The metals you will trade with us are as follows:

- Gold

- Silver

- Platinum

- Palladium

Note that bids, spreads, market rates, and margin requirements vary from country to country. But whatever are these variations, we always help our clients trade precious metals at a profit and safeguard them from financial risks.

Energy

Energy commodities that you can trade with us include crude oil, heating oil, natural gas, and gasoline. Trading growth in this category reflects the economic growth of traders, of the whole organization, or of the whole nation. Traders usually earn profits by trading oil, but you should be aware of several caveats if you intend to invest in this commodity. Oil prices are influenced by several factors: economic decline, shifts in oil productions orchestrated by OPEC, and new technological inventions of alternative energy sources. At Png Group, we take these factors into consideration and guide our clients through trading commodities step-by-step to a successful conclusion of their trades.

Agriculture

Png Group bietet Ihnen auch die Möglichkeit, in landwirtschaftliche Produkte wie Mais, Weizen, Reis, Kakao, Kaffee, Sojabohnen, Zucker und Baumwolle zu investieren. Wenn Sie jedoch mit diesen Rohstoffen handeln möchten, müssen Sie bedenken, dass sie von Jahreszeiten und Wetteränderungen abhängig sind. Die Preise aller Getreidearten schwanken im Sommer oder zwischen den Jahreszeiten normalerweise. Beachten Sie auch, dass diese Rohstoffe zwar von unvorhersehbaren Faktoren wie Wetter und Naturkatastrophen beeinflusst werden, aber mehr Spielraum für Gewinne bieten als Öl oder Erdgas. Die Weltbevölkerung wächst, während das Angebot an landwirtschaftlichen Produkten stark eingeschränkt ist. Der Mangel an landwirtschaftlichen Produkten in der Welt treibt ihre Preise in die Höhe und lädt Händler dazu ein, diese Preisänderungen auszunutzen und zusätzliches Geld zu verdienen.

Wie handelt man mit der Png Group Rohstoffe?

Png Group lädt Händler ein, über einen Terminkontrakt in Rohstoffe zu investieren. Dabei handelt es sich um eine rechtliche Vereinbarung zum Kauf oder Verkauf eines bestimmten Rohstoffs zu einem festgelegten Preis zu einem bestimmten Zeitpunkt in der Zukunft. Terminkontrakte sind für alle Arten von Rohstoffen verfügbar, die mit unserer Hilfe gehandelt werden. Besonders praktisch bei einem Terminkontrakt ist das Eingehen von Long- oder Short-Positionen beim Handel. Eine weitere von uns angebotene Handelsoption sind ETFs und ETNs. Ähnlich wie bei Aktien können Sie mit ETFs und ETNs von Schwankungen der Rohstoffpreise profitieren, ohne Terminkontrakte abzuschließen. Denken Sie jedoch daran, zu prüfen, ob dem Rohstoff, mit dem Sie handeln möchten, ETFs und ETNs zugeordnet sind, da nicht alle Rohstoffanlagen diese Handelsoption bieten.

Bitcoin (BTC) revisited weekly lows on Sep. 1 as the new month got underway with a fizzle rather than a bang.BTC/USD 1-hour candle chart (Bitstamp). Source: TradingView

Bitcoin lingers in “price stability”

Data from Cointelegraph Markets Pro and TradingView showed BTC/USD hitting lows of $46,530 on Bitstamp overnight, its lowest since Aug. 27.

With $50,000 out of reach, price action continued to diverge “remarkably” from strong on-chain metrics and fundamentals.

For analyst Willy Woo, who echoed similar findings from this week, a large pool of support at current levels is likely to hold Bitcoin where it is. Over 1.65 million BTC has a cost basis between $45,000 and $50,000.

“Bitcoin approaching another region of notable price stability,” he told Twitter followers Wednesday.

“Short term technicals are weak while on-chain, investors are in accumulation. All the makings of a volatility squeeze. Breaking 50 likely a fast track to 60.”

The area around $51,000, which this week remains active as a “final hurdle” resistance level for Bitcoin, is widely tipped to crumble in the mid-term, but the exact timing of such an impulse move is a mystery.

Investors seemed ready to go on the day, with reserves on major exchange Coinbase at their lowest levels since December 2017 — 700,000 BTC — and almost $20 billion in stablecoins sitting across centralized trading platforms ready for conversion.

“After a period of moderate BTC inflows following the May Sell-off, Coinbase has seen a large outflow of coins,” on-chain analytics firm Glassnode commented on the data.

Ethereum leads altcoin boost

For Cointelegraph contributor Michaël van de Poppe, however, it was business as usual for a BTC consolidation.

Related: 3 reasons why Polkadot could be the next altcoin to hit a new all-time high

“Yep, Bitcoin is following this path,” he summarized.

“Overall; pretty normal consolidation resulting in altcoins breaking out heavily with Ethereum as the first one breaking to new highs.”

MeETH/USD passed $3,500 overnight, marking its highest in three months against the U.S. dollar and BTC. Its cryptocurrency market cap dominance rose to 20.4%, with Bitcoin’s steady at 44%.

I woke up on Monday morning, had a cup of coffee, and then nearly spit it out when an altcoin push notification came across the top of my phone. That notification read:

“Celo (CELO) is up 105%”

Now, for those who are unaware, our most exclusive altcoin research service – Ultimate Crypto – added the token Celo (CELO) to its portfolio of explosive altcoins on July 22. The price? Just $2.35.

About a month later, on Monday morning, it crossed above $10.50. That’s a 350% return in a month.

Now, I’m not saying this to brag. Rather, I’m saying this show you the veracity of the current cryptocurrency breakout!

About a dozen altcoins have more than doubled over the past 30 days. Five have more than tripled. One has risen by nearly 5X.

The whole cryptocurrency market is on fire… and naturally, you have to ask yourself: Why?

The answer is astonishingly simple: Because everyone is using cryptos these days, and because every investor wants a piece of the action, even the “big boys” on Wall Street.

On the first point, you have to remember that sometimes, in financial markets, asset prices go up and down for no good reason. So, while you might’ve looked at the Bitcoin chart this past summer and assumed cryptos were dying, the exact opposite was happening.

Altcoin usage was soaring!

According to Chainalysis, a leading blockchain data analytics firm, worldwide adoption of cryptos and altcoins is growing by 880% year-over-year in 2021. That’s based on the value and volume of all cryptos being exchanged in the world.

This data isn’t isolated. According to a report released last month by Crypto.com, the number of crypto and altcoin users in the world more than doubled from January (106 million users) to June (221 million users).

Get the point?

The Altcoin Arrival Is Here

While Bitcoin prices were plunging, the everyday consumer’s usage of cryptos – to either buy something, sell something, or trade something – was sharply rising.

The fundamentals of Bitcoin never changed. In fact, they only improved throughout the summer. The asset price decline, then, was nothing more than near-term noise in a long-term uptrend – and, ultimately, a great buying opportunity.

Of course, that is exactly what the smart money did: They bought the dip in cryptos this summer, and now, they’re profiting big-time.

Software analytics firm MicroStrategy bought a whole bunch of Bitcoin this summer. They now own about 4,000 coins for total market value of ~$180 million.

Morgan Stanley acquired about 6.5 million shares in the Grayscale Bitcoin Trust (GBTC) this summer.

Billionaire investor Bill Miller picked up about 1.5 million shares of the same trust.

Coinbase is gearing up to add $500 million worth of crypto assets to its balance sheet.

Again, the point here is obvious. Big Tech companies… Big banks… Big investors… Big hedge funds… They’re all loading up on Bitcoin.

So… we come full circle to why the whole crypto and altcoin market is on fire right now… and the answer is so simple.

Everyone’s using crypto. Everyone’s buying crypto. Crypto prices are soaring. It’s really that simple.

Of course, the million-dollar question is whether this is sustainable. The answer there, too, is simple: it absolutely is sustainable.

Let’s go back to the core idea of cryptos. They serve to disintermediate inefficient, corrupt, and expensive economic systems, and replace them with faster, fairer, and freer versions.

The Bottom Line on the Altcoin Arrival

Of course, that means cryptocurrency projects have the most value where the incumbent economic systems are the most inefficient, the most corrupt, and most expensive. That would be in developing economies, like certain parts of Asia and South America, where the governments have a long history of utilizing centralized economic systems to oppress the masses.

It should be no surprise, then, that the aforementioned Chainalysis report found that the three highest countries with the most robust cryptocurrency adoption are all located in Asia and have a history of government oppression: Vietnam, India, and Pakistan.

That means cryptos are working. Not just as an asset class to make you rich. But as a technology platform to improve the lives of people around the globe.

Why else would the peoples of Vietnam, India, and Pakistan be using cryptos so much? They’re not in it for a quick buck to retire early. They’re in it to fundamentally reshape their societies to be better for everyone.

This reality gives us confidence that regardless of where the prices of Bitcoin and altcoins trend over the next few months, these projects will survive this volatility and proceed to change the world.

Long-term investors who can stomach the volatility and keep their focus on the big picture will score enormous returns.

Indeed, they already have. As I mentioned earlier, a dozen cryptos have already doubled over the past 30 days – and two of them were added to our Ultimate Crypto portfolio before they doubled.

I’ll stop there because I’m being redundant, and simply sum it up like this…

Want to make big money in the financial markets over the long run? Plug into cryptos – and don’t plug out.

Click here to get plugged in.

On the date of publication, Luke Lango did not have (either directly or indirectly) any positions in the securities mentioned in this article.

Die Analyse des Marktes ist unerlässlich, um entscheiden zu können was und wann Sie handeln sollten. Ebenso ist jedoch wichtig, zu entscheiden welche Art von Analyse verwendet werden soll, da sowohl die technische Analyse, als auch die Fundamentalanalyse grundlegende Daten bereithalten. Wir wollen diese beiden Analysearten Ihnen kurz näher erläutern.

Technische Analyse nutzt Trends, um Vermögensanlagen auszuwerten

Die technische Analyse wertet Vermögensanlagen durch die Analyse von Statistiken, die durch Marktaktivitäten erzeugt werden, wie vergangene Preise und Volumen, aus. Technische Analyse versucht nicht den Eigenwert einer Vermögensanlage zu messen, sondern versucht stattdessen Muster zu ermitteln, die auf künftige Aktivitäten hinweisen. Technische Analyse basiert auf drei Behauptungen:

• Der Marktpreis spiegelt alles wider

• Preisbewegungen folgen einem Trend

• Geschichte neigt dazu sich selbst zu wiederholen

Fundamentalanalyse nutzt Marktereignisse, um Preisereignisse vorherzusagen

Die Fundamentalanalyse nutzt externe Daten, um den Vermögensanlagenwert zu bewerten. Händler führen die Fundamentalanalyse durch, indem Sie eine Vielzahl von Variablen einschließlich Verkauf, Gewinn, Produkte und Services eines Unternehmens, bis zum BIP, Zinssatz und der Arbeitslosenquote eines bestimmten Landes berücksichtigen. Die Fundamentalanalyse benutzt eine Vielzahl von wichtigen Marktindikatoren, darunter:

• Allgemeine geldpolitische Maßnahmen

• Bau- und Wohntrends

• Nationale Beschäftigungsquote

• Verbraucherpreisindexe

• Internationale Handelsaufzeichnung

• Die Geschäftsbücher des Offenmarktausschuss (Federal Open Market Committee (FOMC))

• Produktionsberichte

Diese beiden Arten an Vermögensanlagenanalysen unterscheiden sich grundlegend voneinander. Aber beide können Ihnen einen guten Einblick in den Markt geben. Und während man noch darüber streitet, welches die beste Analyse ist, sollten Sie sich mit beiden Analysen beschäftigen, um für sich selbst festzulegen welche Analyse am besten für Ihr Verständnis geeignet ist und welche Sie bevorzugen.

Risiko-Management

Binäre Optionen beinhalten, ebenso wie jede andere Form von Finanzhandel, ein gewisses Risiko. Sie können im Handumdrehen Ihr gesamtes Geld oder große Teile davon verlieren, wenn Sie leichtsinnig oder gierig sind. Deshalb sollte jeder, der mit binären Optionen handelt, das Konzept des Risiko-Managements sehr ernst nehmen.

Eine allgemein anerkannte und durchgängig von professionellen Händlern übernommene Regel für das Risiko-Management besagt, dass zu keinem Zeitpunkt mehr als 5Prozent des Etats im Markt sein sollten. Das bedeutet ganz einfach, dass Sie, wenn Sie 1000 Euro auf Ihrem Konto für den Handel mit binären Optionen haben, niemals mehr als 50 Euro im Markt haben sollten. Der Handel mit größeren Anteilen ist extrem riskant, vor allem, weil binäre Optionen vom Typ “alles oder nichts” sind.

Beherrschen Sie Ihre Emotionen!

Wenn Trades ungünstig für Sie ausgehen, kann es ein unschlagbarer Vorteil sein, Ihre Emotionen im Zaum zu halten und einen kühlen Kopf zu bewahren.

Werfen wir doch mal einen Blick auf die Psychologie des Gewinnens und Verlierens: Angenommen, Sie verlieren bei einem Trade (der nicht entsprechendIhrer Prognoseausging), dann ist es eine natürliche Reaktion, den Einsatz beim nächsten Trade zu verdoppeln undso zu versuchen, den Verlust gleich wieder wettzumachen. Doch dies ist ein großer Fehler. Sie müssen Ruhe bewahren und an Ihrem Plan festhalten. Das Gleiche gilt für Gewinne.

Werden Sie nicht zu selbstsicher und versuchen Sie nicht, Ihr Glück zu erzwingen. So etwas wie “Glück” gibt es nicht! Aber eine Strategie schon!

Eine Trading-Strategie entwickeln

Wenn Sie investieren, ist es wichtig, dass Sie sich einmal die Zeit nehmen, um die verschiedenen Taktiken zum Erzielen eines möglichst guten Ergebnisses zu verstehen. Es lohnt sich, vor dem Start die unterschiedlichen Strategien für dasHandeln mit binären Optionen nachzuvollziehen.

Trading-Strategien beinhalten die Entwicklung eines Regelwerks, das demInvestor dabei hilft, seine Entscheidungen beim Trading zu treffen. Obwohl binäre Optionen eine einfache Plattform für den Handel bieten, ist die Entwicklung von Trading-Strategien für binäre Optionen nach wie vor eine wichtige Übung. Sich die Zeit zu nehmen, die verschiedenen bekannten Methoden zum Erreichen Ihrer finanziellen Ziele zu verstehen, wird Ihnen helfen, eigeneWege zur Optimierung Ihrer Strategie herauszufinden.

Welche Art von Optionen kaufen?

Wenn Sie noch ganz am Anfang stehen, machen Sie sich nicht verrückt, indem Sie binäre Optionen kaufen, von denen Sie keine Ahnung haben. Es ist besser, mit Rohstoffen oder Devisen anzufangen, über die Sie schon etwas wissen, das verschafft Ihnen einen gewissen Vorteil. Viele Trader beginnen mit den besonders populären Optionstypen wie “EUR/USD” als Währungspaar oder “Gold” als Rohstoff.

Trading-Zeiträume

Der Handel mit binären Optionen beinhaltet den Handel mit verschiedenen Anlagegütern (Assets), wobei Sie in Abhängigkeit von der Richtung der Kursentwicklung Geld verdienen.

Einigedieser Assets werden 24 Stunden am Tag gehandelt, zu diesen gehören Devisen, Rohstoffe und Indizes. Wertpapiere werden normalerweise nicht 24 Stunden am Tag gehandelt. Die Börsenzeiten eines Wertpapiermarktes bestimmen die Zeiten, zu denen ein im Markt notiertes Wertpapier gehandelt wird.

Das Trading funktioniertam besten, wenn der Markt nur so sprudelt von den Aktivitäten der Händleraus aller Welt. Wenn es vieleHändler-Aktivitäten im Markt gibt, entstehen die Liquidität und Volatilität, die das betreffende Asset benötigt, um vor Optionsablauf das gewünschte Kursziel zu erreichen.

Auch wenn Anlagegüter wie Devisen oder Rohstoffe als 24-Stunden-Märkte gelten, gibt es bestimmte Tageszeiten, zu denen die Marktaktivitäten auf ihrem Maximum sind. Dies ist normalerweise der Fall, wenn mehrere Handelszonen weltweit gleichzeitig aktiv sind.

Die technische Analyse ist eines der wichtigsten Hilfsmittel, das uns zur Verfügung steht, um imFinanzmarkt Prognosen vorzunehmen. Sie hat sich als ein effizientes Mittel für Investoren erwiesen und wird von den Marktteilnehmern immer mehr akzeptiert. In Kombination mit der Fundamentalanalyse kann die technische Analyse zu einer präzisen Einschätzung führen, was hinsichtlich derAusführung von gewinnträchtigen Transaktionen einen großen Unterschied ausmachen kann.

Bei dertechnischen Analyse versuchtman, zukünftige Kursbewegungen zu prognostizieren, indem man diezurückliegenden Marktergebnisse analysiert. Mit der technischen Analyse kann festgestellt werden, ob der Markt einen Aufwärts-, Abwärts- oder Seitwärtstrend verzeichnet. Um geeignete Ein- und Ausstiegszeitpunkte für ihre Aufträge zu finden, nutzen Händler die aus der technischen Analyse hervorgehenden Indikatoren. Diese stammen beispielsweise aus Volumengrafiken, Kursdiagrammenund Trendmittelwerten. Jeder Indikatortyp hat einen speziellen Zweck, zum Beispiel das Erkennen von Trends oder die Feststellung, wie stark ein Trend bzw. sein Fortbestand ist.

Die technische Analyse ist im Vergleich zur Fundamentalanalyse objektiver, da emotionale Aspekte des Handelns nicht berücksichtigt werden. Weil sich Händler, die technische Analysen verwenden, beiihren Investierungsentscheidungen üblicherweise auch nur auf die technischen Analysen verlassen, sind sie häufig disziplinierter. Die Ein- und Ausstiegszeitpunkte werden in Übereinstimmung mit den Ergebnissen der Grafiken skizziert und geplant.

Die vier wichtigsten Eckpunkte für technische Analysten sind:

- Open: der Eröffnungskurs zu Beginn eines Zeitraums

- High: der höchste notierte Kurs innerhalb eines Zeitraums

- Low: der niedrigste notierte Kurs innerhalb eines Zeitraums

- Close: der Schlusskurs am Ende eines Zeitraums

Trend Trading

Trend Trading ist leicht zu verstehen und wird beim Handeln mit binären Optionen oftangewendet. Mithilfe eines Diagrammskann jeder Händler ganz leicht erkennen, ob sich ein Trend abzeichnet, und falls ja, in welche Richtung er sich bewegt (ist kein deutlicher Trend erkennbar, handelt es sich per Definition um eine “Range”). Sich beim Handeln an einem Trend zu orientieren, bildet die Grundlage der meisten Strategien.

Im Finanzsektor ist ein Trend eine deutlich erkennbare Richtung bei der Preisbildung eines Finanzproduktes. Das Produkt können Währungspaare sein, aber auch Terminkontrakte, Indizes, Rohstoffeusw.

Die meisten Trader und technischen Analystenvertreten die Auffassung, dass sich die Kursezu 70 – 80 Prozent in einer bestimmten Bandbreite bewegen. Kurse schwanken demnach häufiger seitlich (“ranging”) als dass sie einem Trend folgen. Ein erfolgreiches Trend-Trading ist dadurch zwar schwierig, aber potenziell enorm gewinnträchtig.

Die Trend-Strategie für denHändler ist einfach: Sie müssen dafür sorgen, dass Sie einsteigen, wenn der Trend gerade begonnen hat. Der Gedanke des Trend-Händlers dahinterist, dass sich der Preis weiterhin in die momentane Richtung bewegt,schließlich heißt es ja “Trend”. Kehrt der Preis an seinen Ausgangspunkt zurück, handelt es sich offensichtlich nicht um einen Trend und der Händler wird mit diesem Trade nichts gewinnen.

Kennzeichen eines Trends:

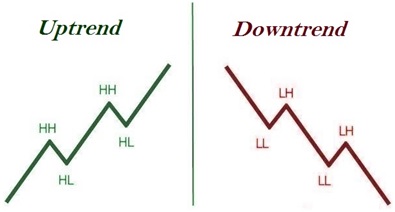

Bei einem Aufwärtstrend (Uptrend) erreichtder Preis immer höhere Höhen (higherhighs – HH), bei einem Abwärtstrend (Downtrend) erreicht er immer tiefere Tiefen(lowerlows – LL). Zwischendurch zeigen sich natürlich auch Einbrüche, doch die allgemeine Richtung ist deutlich. Die folgende Abbildung stellt gut dar, wie ein Trend aussieht:

Range Trading

“Range Trading”bedeutetdas Eröffnen von Positionen mit dem Ziel, von einer– vorübergehenden – Range (Seitwärtsbewegung), in dersich ein Kurs bewegt, zu profitieren.Auch dies ist möglich bei Währungspaaren, Terminkontrakten, Indizes, Rohstoffenusw.

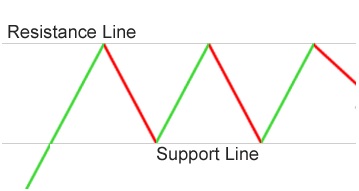

Dass die Börsenkurse sich in einer Range befinden, kann man erst nach einer Weile erkennen. Währenddessenmüssen sowohl der Resistance- als auch der Support-Level “gehalten” (nicht unterbrochen) werden. Als “Support”bezeichnet man den niedrigstenKurs, von wo aus dieser dann wieder steigt, und als “Resistance” den höchsten Kurs, von wo aus er dann wieder fällt.

Der einfachste Wegherauszufinden, ob ein Kurs sich in einer Rage befindet, ist, einfach die Kurvezu betrachten und nach Resistance- und Support-Levelnzu suchen.

Die folgendeAbbildung stellt gut dar, wie ein solcher Seitwärtstrend aussieht.

Auf den folgendenWebseiten gehen wir näher auf die kursbestimmenden Faktoren ein und zeigen Ihnen, welche Strategien Sie anwenden können, um bessere Entscheidungen zu treffen.

Ehe Sie jedoch ins kalte Wasser springen und mit binären Optionen zu handeln beginnen, möchten wir Ihnen gerne ein paar Tipps geben. Diese Tipps werden Ihnen dabei helfen, die häufigsten Anfängerfehler zu vermeiden.

Überschätzen Sie sich nicht

Der Handel mit binären Optionen macht Spaß und ist spannend, aber letztendlich muss er auch etwas einbringen. Es kann sehr leicht passieren, dass Sie aufgrund einiger Glückstreffer bei den ersten Trades Ihr Wissen und Ihre Fähigkeiten überschätzen und plötzlich mit viel zu großen Summen handeln. Bitte setzen sie nurkleineBeträge ein, bei S&L Option geht das schon ab 5 Euro.

Kaufen Sie bei Verlusten nicht ständig hinzu

Dies ist einer der größten Fallstricke beim Handel mit binären Optionen. Sie haben Ihren Trade festgelegt, gemäß Ihrer persönlichenStrategie, und dann bewegt sich der Markt auf einmal nicht in die von Ihnen gewählte Richtung. Sie wollen das Geld zurückverdienen, also kaufen Sie weitere Positionen – jetzt zu einem günstigeren Preis –, der Kurs entwickelt sichentgegen Ihrer Erwartung weiter und Sie können zu einem noch niedrigeren Preis Positionen hinzukaufen. Und wieder bewegt sich der Kurs in die für Sie ungünstige Richtung …

Lassen Sie das! Nehmen Sie Ihren Verlust hin, stoppen Sie Ihr Trading vorübergehend und analysieren Sie, warum es nicht so gelaufen ist, wie Sie dachten. Denken Sie immer daran, dass es keinen einzigen Händler gibt, der ausschließlich Gewinne einfährt. Jeder macht auch Verluste.Es geht darum, am Ende des Tages mehr Gewinne als Verluste gemacht zu haben. Mitunter kann es sich auszahlen, eine Position erneut zu einem niedrigeren Kurs zu ordern. Doch diessollten Sie immer als eine eigenständige Entscheidung betrachten und niemals tun, um vorherige Verluste auszugleichen.

Wecken Sie keine falschen Erwartungen

Es macht nichts, wenn Sie plötzlich 100Euro auf einen Schlag verlieren, weil Sie etwas falsch gemacht haben – genauso wenig, wie Sie völlig aus dem Häuschen sein sollten, wenn Sie 1000 Euro verdient haben. Nehmen Sie sich die Zeit, Ihre Fähigkeiten zu verbessern, und betrachten Sie Ihre Fortschritte weiterhin realistisch, ohne sich davon faszinieren zu lassen, was Sie während der letzten Woche verdient haben.

Es kann gut sein, dass Sie langfristig mehr mit demHandel mit binären Optionen verdienen als in Ihrem Beruf. Aber vielleicht gelingt Ihnen das auch nicht – weil Ihnen die Zeit, das Interesse oder auch die Disziplin fehlt. Am besten wartenSie einfach ab, wie weit Sie es bringen. Nach und nachwerden Sie immer besser werden und mehr Gewinne erzielen, das ist besser, als sich hohe finanzielle Ziele zu stecken und zu versuchen, diese durch das Trading zu erreichen. Es liegt nun einmal nicht in unseren Händen, was die Zukunft bringt.

Handeln Sie nur mit Geld, das Sie auch entbehren können

Das Allerschönste am Handeln mit binären Optionen ist, dass es der am wenigsten riskante Handel von allen ist. Man kann nie mehr als das eingelegte Kapital verlieren. Daherist es völlig unnötig, Geld zu riskieren, das man nicht entbehren kann. Legen Sie einfach einen Betrag für Ihr Handelskonto zur Seite und finden Sie sich damit ab, dass Sie diesen Betrag im Prinzip auch verlieren können.Dies ist gerade während Ihrer Lernphase sehr vernünftig. Wenn es etwas gibt, auf das man beim Handel mit binären Optionen verzichten kann, dann sind das schlaflose Nächte. Bringen Sie sich also gar nicht erst in eine derartige Position.

Beginnen Sie niemals planlos mit dem Handeln

Denken Sie immer gut nach, ehe Sie eine Position eröffnen. Steigen Sie nicht ein, weil Sie irgendein unbestimmtes Gefühl haben oder weil ein Bekannter auf einer Party die Bemerkung hat fallen lassen, dass der Dollar jetzt wirklich einbricht. Stellen Sie Ihre Aufträge stattdessen auf der Grundlage einer wohlbedachten Fundamental-und technischen Analyse ein. Versuchen Sie vor dem Öffnen einer Position, die Ein- und Ausstiegsgrenzen festzulegen.